大量マイルを獲得する上で、クレジットカードの発行は欠かすことができません。といっても、前回お届けしたソラチカカードの話ではありません。ソラチカは、マイル獲得交換ルート自体をささえる、いわばインフラにあたるカードです。

今回は、大量マイルをもっとも効率的に集める手段ともいえる「クレジットカード発行」案件にフォーカスをあてて、あらためてクレカについて解説したいと思います。

日本クレジットカード協会によると、2013年時点での日本国内で発行されているクレジットカード総数は、約3億枚強。日本人一人あたりの保有枚数は約2.7枚になります。未成年の人口など諸々を考慮すると、実際の平均保有数は、一人あたり3~4枚といったところですね。

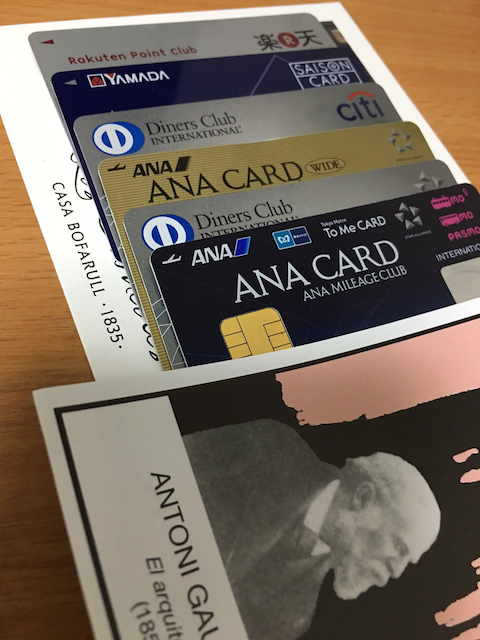

一番上の写真に写っている6枚の発行によって、合計で18万マイルほど獲得しています。ビジネスやファーストの搭乗でマイル単価をあげれば、100万円以上の価値があります。ちょうどヨーロッパへファーストクラスで往復できるマイル数ですね。もちろん、ポイントサイトを経由してこそのこの数字です。

「大量マイルを獲得する上で、クレジットカードの発行は欠かすことができません」と述べたのはこのような理由があるからです。マイルの貯め方については以下の記事をご覧ください。

ANAマイルの貯め方①100万マイルを貯めて48ヶ国を旅した方法

ANAマイルの貯め方①100万マイルを貯めて48ヶ国を旅した方法

目次

クレジットカードとは?

なにをいまさら……と思われたかもしれませんが、しばらくおつきあいください。クレジットとは「信用」の意味です。代金をはらわずに食事したり、お店の商品を持ち帰れるんですから、「信用のカード」というのもなるほどですね。

ところで、あなたが見知らぬ誰かの信用を得るには、どうしたらいいでしょうか? 一番確実なのは、相手が信頼する別の人から、「この方は信用できますよ」とお墨付きをもらう方法だと思います。つまり紹介状です。

「築くのは難しく、失うのは簡単。それが信用というもの」

人づきあいでもそうですが、お墨付きをもらうには、ふだんからコツコツと信用を積みあげておくことが大切ですよね。でも、たったひとつでも、とりかえしのつかないヘマをしてしまえば、それまでに培った信頼を一瞬にして失うことも珍しくはありません。これはたとえ話ではありません。信用の履歴、つまりクレジットのヒストリー。それがいかに重要か、これからお話したいと思います。

クレジットヒストリー

耳慣れない言葉かもしれませんが、アメリカなどではきわめて重要な指標、まさに個人の金融履歴書にあたります。略してクレヒス、和訳は「信用情報」です。

Wikipedia先生を引用します。

アメリカ合衆国においては、支払い情報(履歴)であるクレジットヒストリー及び、クレジットヒストリーによって計算されるクレジットスコアは生活を大きく左右する指標となっている。クレジットカードの取得の可否やローン審査における金利への影響、部屋の賃貸、さらには就職活動にも影響を与える。クレジットレポートがなければいくら現金を持っていても信用してもらえず、部屋は借りられない。クレジットスコアが低ければ、ローンの金利は10%以上も高くなり、就職には困難が伴う。

引用元:

まともなクレヒスがなければ、職にもつけず、家も探せないんですね。日本ではどうでしょうか。実は日本でもますます重視されるようになっています。

昨年、Appleから人気のiPhone 6sが発売されたとき、ドコモの価格設定が一部で話題になりました。本体代が10万円を切っていたからです。ドコモ、au、ソフトバンクのキャリア3社のなかで、10万円以下の値段をつけたのはドコモだけだったのです。

「低価格をアピールしたかったのでは?」

もちろんそれもあるでしょう。しかし本当の狙いは別にありました。10万円以上の商品を分割で買う場合、信用情報にもとづく厳格な審査が義務付けられているのです。その結果、クレジットヒストリーの蓄積がない学生などは、auとソフトバンクでは月々の分割払いが利用できず、10万円一括でしか購入できませんでした(クレカの複数回払いとは別の話です)。

新規ユーザーや機種変ユーザー欲しさに、ドコモはこの審査を回避したかったのですね。しかし、携帯本体の分割支払いが一部で問題を引き起こしてもいます。これについては後ほど触れます。

クレヒスの登録は法的義務である

このように、マイナンバー制度の導入もあり、信用情報はクレジット業界だけでなく、ますます日本社会全体に浸透し、アメリカ社会の状況に近づいていくでしょう。みなさんはどうでしょうか。ご自分のクレジットヒストリー、信用情報をご覧になったことがありますか?

「そんな情報、見たことないよ。本当にあるの? そもそも、どこにも提出した覚えはないんだけど」

いえ、そんなことはありません。クレカ等の申し込み時に同意した利用規約をよく見てみてください。「信用情報機関への利用と登録の同意」が必ず入っています。申込があるたびに、クレジット会社や信販会社は、信用情報に載っている個人信用情報を確認し、かつ、登録することが法律で義務付けられているんです。

ここ5年間でクレジットカードを一枚でも発行・利用した、あるいはなにかをローン払いしたならば必ず載っていますし、その情報はクレジット会社・信販会社で共有しているため、新規申し込みをすると、あなたの住所・電話番号・勤務先・過去5年間で発行したクレカ枚数・ショッピング枠・キャッシング枠・携帯電話等を分割で購入した記録と残高・ローン残高などはすべて筒抜けとなっています。

ただし、具体的に他社のなんというクレジットカードを発行したのか?というところまでは、記載されていません。とはいえ、各企業の担当者であれば、「データの記入の仕方」を見れば、各社ごとに特徴があるので、どの会社で発行したカードか、ほとんどわかってしまいます。

ブラックリストは実在する?

誰もが「ブラックリスト」という言葉を聞いたことがあると思います。そんなものは実際には存在しないのですが、信用情報に記録される「異動歴」が事実上、それに該当します。これは、簡単にいえば、「3ヶ月にわたり、この人は支払いをしませんでした」という重大な過失を示す記録です。

3ヶ月までいかなくとも、数日でも支払いに遅れると、基本的に必ず信用情報には記載されます(すぐに返せば「異動」には載りません。支払い遅れに気づいたら、とにかく早く返済してください)。

先ほど触れましたが、大学生などが携帯代の分割払いをする際、軽い気持ちで忘れたり、支払わなかった結果、信用情報上の大きな傷となるため、社会問題にもなっています。

「ケータイ代、今月厳しいから払いたくないなー。ま、どうせしばらくとめられるだけでしょ? バイト代が入ったらそのときでいいよね」

こんな軽い気持ちで何回も支払いを飛ばした結果、クレジットヒストリーに傷がつき、クレカの発行や、数年後のローン審査に影響が出ているのです。新聞等でご覧になった方もいると思います。水道代や固定電話を止められるのとはわけが違うんです。

自己破産などは問題外としても、毎月の支払いに遅れるのもアウトです。数日であれば見逃してくれる会社もありますが、基本的にはすべてきっちり記載されます。たとえあとで完済しても、そのクレジットカードを解約しても、支払いに遅れたという記載は5年間、消えません。

「クレジットカード会社はあなたの過去5年間のカード発行履歴や負債額、事故歴をすべて把握している。支払いに絶対遅れちゃダメ!!!」

これをしっかり認識しなければなりません。ANAとかマイレージとかポイントサイトとか言う以前の、もっともっと大事なことです。たとえば住宅ローンの審査に落ちるか否かに関わってきます。

保存期間は5年間

ではすべての記録が未来永劫残るのか?というと、そうではありません。5年間で古い記録は抹消されます。

逆に言うと、その間に重大な異動記録(破産や3ヶ月以上の返済遅延等)があった場合、新たなカードやローンの申し込みが認められるのは、まず不可能です。数度の軽微な遅延ならチャンスはありますが。あなたが逆の立場で考えてみてください。身内や友人ならいざ知らず、赤の他人、しかも「借りた金は返さない」という評判の人にお金を貸そうと思いますか?

どうしたら自分の信用情報を確認できるの?

割賦販売法 指定信用情報機関(CIC)からオンラインで発行することが可能です。手数料は1000円かかりますが、意外と面白いですよ。社会勉強にもなります。また、万が一、マイナスの情報が載っていないかを確認するためにも、一度くらいチェックしてみることをおすすめします。とくに、カードの審査落ちした方は、異動情報が載っていないかを確認しましょう。なんでもそうですが、まず現状をしっかり認識しないと対策は打てません。

信用情報にはなにが記載されているのか

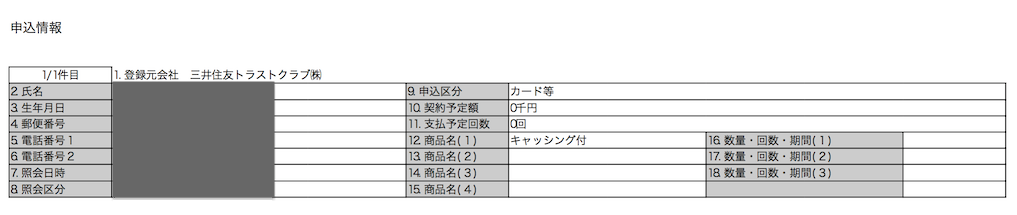

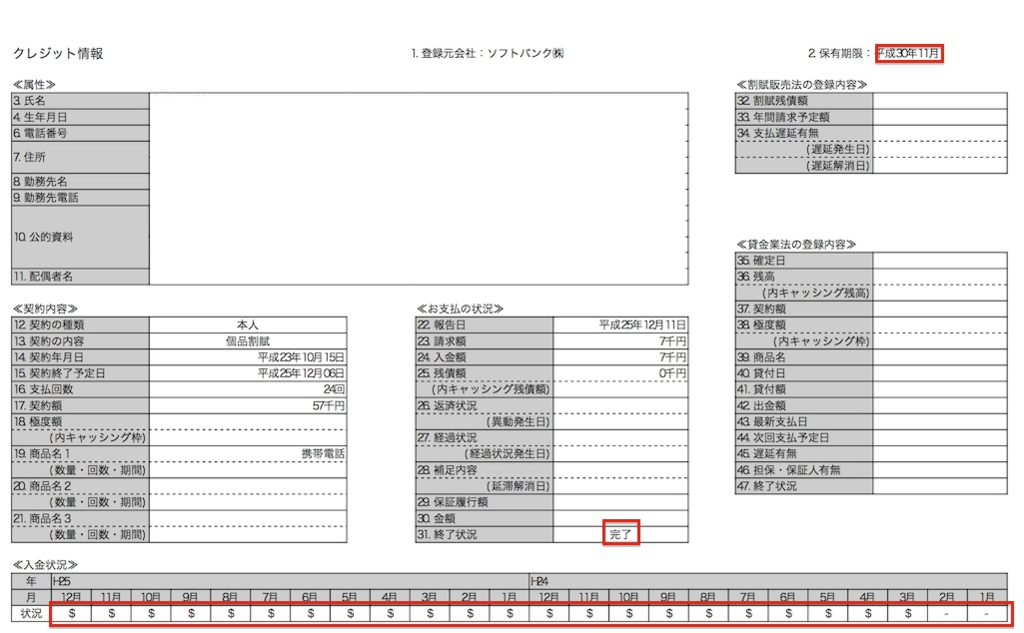

今日、実際にわたしが発行してみました。スマホ経由で15分もあれば発行でき、PDFで届きます。個人情報は消してあります。

電話番号や勤務先に加えて、

- クレジットカードやローンの申込日、契約日、契約金額(S枠C枠)、支払い回数、契約終了予定日、貸付金額等

- 請求額、入金日、入金額、異動の有無、完済日等の、支払い実績

これらの情報が記載されています。何点か、大事なところを確認してみましょう。

短期間の多重申し込みに注意

申込情報にある、左上の1/1という数字。これは、過去半年間にわたしが何枚クレジットカードの新規発行申し込みをしたか、を表しています。ANAダイナースの1件なので、我ながら少ないなとちょっと驚きました。

すこし話が脱線しますけど、実はこれにも理由があって、ポイントサイトの案件は基本的に初回申込限定なんです。なので何年間もマイル活動をしているわたしの場合、よさそうな案件はすでに過去に発行しているため、申し込めないんですよね。この理由から、じつはマイル活動は1~3年目がもっとも稼げたりします。1年目にいきなり20万~30万ANAマイルを手にするのも、決して大げさな数字ではありません。

話を戻します。ここに10件などと記載されていたら、クレジット会社は当然警戒するでしょう。「半年で10枚? なんでいきなりそんなに必要なんだ? 金に困っているのでは?」と。よって、一気に申込をしすぎると、審査落ちする可能性が高くなります。

カードの入会審査に落ちたら半年は我慢

他社の入会審査に落ちたことも筒抜けです。「申込」はあるのに、「利用情報」がないので「あ、落とされたんだな」とわかるわけです。

ただし、審査落ちの情報は、5年間ではなく、半年間しか記録されません。一社に落ちたら、次の新規申込は6ヵ月後まで待ってください。気持ちがあせるかもしれませんが、意味がありません。「よその審査で落とされた人に発行してあげよう」と思う会社があるでしょうか? ここは我慢のときです。逆に言えば、その半年の間にしっかりとクレヒスを積んで、万全の状態で次の申込にそなえましょう。

わたし自身でいえば、新規申し込みは月に最高でも2枚まで。申し込んだら、その結果が出るまでは新規申し込みをしない、というルールを決めています。個人的には月に3、4枚くらいならいけるかな、とは思ってはいるんですけどね。というのは、自分でいうのもなんですけど(笑)、わたしは10年以上クレジットカードを保有してきて、一度も支払いに遅れていないので、「信用履歴」ことクレジットヒストリーを積み上げてきているからです。

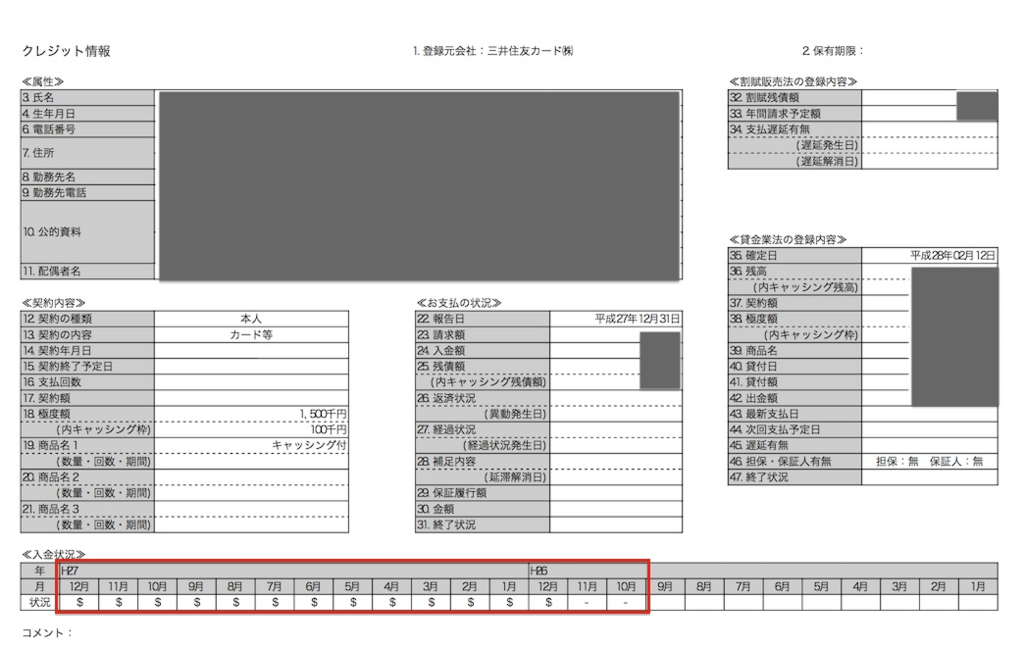

月々の支払いをきちんとしてるのがわかるのがこの部分。「$」マークが並んでいますが、その意味は……

|

記号 |

記号の意味 |

|

$ |

請求どおり(それ以上)の入金あり |

|

P |

請求の一部の入金あり |

|

R |

契約者以外からの入金 |

|

A |

契約者都合による未入金 |

|

B |

契約者都合ではない未入金 |

|

C |

未入金であり原因不明 |

|

- |

請求も入金もなし |

|

空欄 |

クレジット会社からの情報更新がなかった |

「A」や「P」は遅延の意味なので、危険です。とくにAが3ヶ月以上つづけば「異動」、事実上のブラックリスト入りとなってしまいます。「$」や空白、「-」であれば心配することはありません。会社によっては、遅延等がない限り、支払いがあっても空白のままにするところもあります。

いずれにしても、あまりクレジットヒストリーがない方でも、1ヶ月で3枚一気に発行するのと、1月に1枚づつ、3ヶ月合計で3枚発行するのでは、クレジット会社に与える印象が段違いです。目安として、1枚目の審査結果が出てカードが届いたら、次の申し込みをするくらいに考えておいたほうがよいと思います。優良なクレヒスがあったり、高年収や士業の方であれば、事情はまた別ですけどね。

クレカ持ってないから、もちろん遅延履歴なんかないもんね♪

一度もカード発行やローンを使ったことがないため、まっさらなクレジットヒストリーをお持ちの方もいるかと思います。

では新規申し込みの際に高評価を受けられるでしょうか? 20代まではそう言えるかもしれません。しかし、残念ながら年齢が上がるほど、そう単純な話ではなくなります。クレジットカード会社から見れば、あなたは「信用してもいいのかダメなのか、わからない人」として扱われてしまうのです。情報が一切ないからです。

あるいは、最悪のケースでは「自己破産をして、今までカードを作れなかったのではないか?」という疑いさえ招きます。自己破産をすると、5年間はカード作成やローン申込ができないので、自然と真っ白な信用情報になるんです。なにせ情報がまったくないのですから、クレジットカード会社としては判断がつきません。企業はそれを警戒するんですね。

クレヒスを積み上げよう

その意味でも、ふだんからクレジットヒストリーを積み上げておくことが大事なんです。毎月100円でもかまいません。絶対に遅延しない額で実績を積むこと。これが信用情報を築き、新たなカードを発行しやすくする近道です。クレヒスがない人だけではありません。カードによっては、ハイステータス層をターゲットにしているため、審査の難易度が高いものもあります。その際、きちんと毎月返済している信用情報であれば、「お、この人は信頼できるな」という高評価につながるのです。

ダイナースやアメックスなどのそうした厳格審査クレカの対極にあるのが、審査ゆるゆる(笑)の楽天カードです。お持ちの方も多いのではないでしょうか? まずはこのようなクレジットカードを1枚発行して、きっちり毎月利用して、遅れずに返済しましょう。コンビニでアイス一個買うのでもいいんです。Apple MusicやNetflix、Huluなど、月額1000円くらいの定額サービスを利用するのもクレヒスを作るうえでおすすめです。

100万円の決済をくりかえして支払いに遅れるより、毎月1000円でも必ず期日に返すこと。これが鍵です。

情報共有されているとはいっても、他社での過去の毎月支払額まではわかりませんから。また、クレカは作れなくとも、携帯の分割払いもきちんと掲載されていますので、とくに学生さんなどであれば、まずはここから信用情報を積むこともおすすめです。

下の図は、わたしが3年前まで使っていたスマホの分割払いの履歴です。この信用情報があと2年間保有されることと(スマホだと見づらいかもしれませんが、右上に「保有期間:平成30年11月」と書いてあります)、支払いが完了していることが明記されていますね。また、下部を見ればきちんと支払いを示す「$」マークが並んでいます。

まとめ

- クレジットカードの支払い、スマホの本体代月額支払いは絶対に遅延してはならない

- あなたの過去5年間の支払い実績は信用情報に記載され、クレジット会社で共有されている

- 短期間の多重申し込みには注意する。なるべく1枚づつの発行を

- クレヒスのない人は、小額でよいから毎月の支払い実績を積もう

- 審査落ちしたら半年間待つ。我慢。

次回は、これらの点を加味して、ハピタスでは具体的にどういったカードを発行するのがおすすめか、見ていきたいと思います。発行したカードはどれくらいの期間保有して、いつ解約するのか、といった解説も行います。

それにしても、こうした情報を高校・大学などできちんと教育するべきではないかな、と個人的に強く思います。クレジットカードや携帯代といえばもっとも身近なお金の話であり、なおかつ将来にも大いに影響するわけですから。

コメントを残す